409-00-09

info@realnetspb.ru

support@realnetspb.ru

служба технической поддержки

|

||

Рациональные ожидания и оценка международных активов22.11.2019Одной из наиболее очевидных непоследовательных характеристик международного управления инвестиционными портфелями является дифференцированная оценка активов рынка капитала. Эта дифференцированность становится особенно очевидной, если мы проведем сравнение показателей отношения рыночной цены акции к чистой прибыли на различных национальных рынках акций, и если мы сопоставим доходности по долгосрочным облигациям на различных национальных рынках облигаций. Существует несколько причин, обуславливающих эту дифференцированную оценку. Одной из возможных причин, вызывающих необходимость дифференцированной оценки стоимости активов на международных рынках капитала, являются ожидания, касающиеся изменений валютных курсов. Считается, что поведение инвесторов должно быть рациональным. Следовательно, эти инвесторы составляют разумные оценки будущей динамики стоимостей финансовых активов, связанной с изменениями в курсах зарубежных валют, стоимостей облигаций и процентных ставок. Эти рациональные ожидания должны оказывать определенное воздействие на рыночные операции и рыночный арбитраж, в соответствии с которыми устанавливаются такие стоимости ценных бумаг, что становится невозможным получить прибыль в результате дальнейшего арбитража. В таком случае мы можем заказать крауд маркетинг и увидим, что возникнет Международный Эффект Фишера. Любая международная дифференциация определения стоимости активов может быть связана с ожидаемым валютным риском. Следовательно, эта основа установления цен также является рациональной. Вторая причина дифференцированной оценки стоимости активов на международных рынках капитала обуславливается различиями в неприятии риска в отдельных сегментированных рынках капиталов. Инвесторы в одной стране (Швеции) получают более высокую премию по активам с низкой степенью риска, таких как правительственные облигации, чем инвесторы в другой стране (Великобритании). В результате этого инвесторы в Швеции, не приемлющие риск, повышают цены на облигации, снижая при этом доходность этих облигаций. В Великобритании наблюдается противоположная ситуация, так как инвесторы, готовые принять более высокую степень риска, отказываются от правительственных облигаций. Поэтому стоимость правительственных облигаций остается невысокой, что дает возможность инвесторам в Великобритании получать более высокий уровень доходности. Мы должны отметить тот факт, что CML для Великобритании пересекает вертикальную ось выше, чем CML Швеции. Это значит, что в Великобритании безрисковая ставка более высока по сравнению со ставкой в Швеции, что указывает на более высокую рисковую премию, получаемую инвесторами в Великобритании. Также наклон CML для Великобритании отличается от наклона CML для Швеции, что дает нам возможность предположить, что Шведские инвесторы готовы отказаться от дополнительного дохода, если он связан с более высокой степенью риска и если рост прибыли, связанной с риском, достаточно незначителен. Таким образом, мы показали рыночной равновесие, при котором Шведские инвесторы принимают на себя более низкий уровень риска, чем инвесторы в Великобритании.

|

||

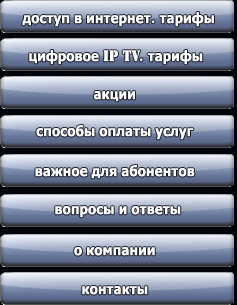

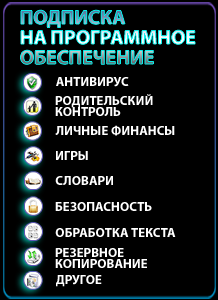

| © 2001-2014 ООО Реалнет-СПб Услуги: бесплатное подключение к Интернет, цифровое IPTV, каналы в HD-качестве, ПО по подписке: антивирусы и родительский контроль, служба технической поддержки и компьютерной помощи, настройка Wi-Fi - роутера, подключение Wi-Fi. |

||